Como declarar ações no Imposto de Renda: veja o passo a passo

Aprenda a declarar ações no Imposto de Renda em 2023; veja o nosso passo a passo e tire suas dúvidas

As ações são consideradas um investimento sujeito à tributação, e os ganhos obtidos com elas devem ser informados na declaração de Imposto de Renda.

No entanto, além de ser uma obrigação legal dos contribuintes, saber como declarar ações no Imposto de Renda é fundamental, pois apenas dessa forma se consegue evitar cair na malha fina, quando Receita Federal identifica alguma inconsistência na declaração e precisa realizar uma verificação mais detalhada das informações apresentadas.

E, assim, evitar pagar juros ou multas por conta de erros ou omissões na declaração.

Para que você não precise passar por isso, aprenda como declarar suas ações no Imposto de Renda em 2023.

Como declarar ações no Imposto de Renda?

Quem vai fazer a declaração de ações precisa seguir 6 passos básicos. No entanto, é importante reforçar: embora as orientações possam ajudar, caso você ainda tenha dúvidas, o ideal é contratar um contador.

A seguir, entenda melhor como funciona a declaração das ações.

1º passo: Reúna a documentação que comprove as operações

O primeiro passo sempre será reunir todos os dados e documentos que você precisa. Eles vão servir como prova física das suas operações. O período é sempre do primeiro ao último dia do ano anterior. No caso de 2023, vai ser de 1º de janeiro a 31 de dezembro de 2022.

Caso você não encontre o que precisa, é necessário entrar em contato com a corretora em que você realizou investimentos para pedir a emissão desses documentos comprobatórios.

No caso das ações, especificamente, é preciso contar com os valores relativos a cada movimentação, de acordo com o mês e com o tipo de ativo — por exemplo, ações, opções, ou mercado a termo.

Além das próprias ações, vai ser preciso reunir também as notas de corretagem, extratos de IR e todos os informe da empresa em relação a proventos.

O ideal é que mesmo depois da declaração, mantenha esses documentos preservados por, no mínimo, 5 anos.

2º passo: Calcule os lucros

Depois de tudo em mãos, é hora de calcular tudo que você ganhou nas negociações que fez na renda variável.

Para isso, é importante ter acesso ao valor médio de compra e o valor médio de venda dos ativos em questão. A tributação sempre depende desses valores.

Os lucros são relativos tanto a day trade como a operações de swing e positions. O cálculo para o lucro de cada aplicação é:

- Número de ações x valor das ações (vendidas ou compradas) – custos de corretagem e taxas da bolsa de valores.

Fazendo isso para cada investimento, é possível fazer uma média e descobrir o lucro ou prejuízo mensal de todos os ativos. Agora, vamos falar especificamente dos valores pagos em relação aos ganhos das ações.

Day Trade

Como um day trader, seus cálculos e taxas de impostos no Imposto de Renda funcionam de uma forma específica. Esse tipo de negociação é feita durante um mesmo dia.

O primeiro passo é estabelecer se você teve lucro ou prejuízo para o mês.

Se você lucrou, a taxa de imposto é de 20%, menos quaisquer taxas e corretagem paga. Sua corretora deve reter 1% deste valor como notificação ao IR que você deve recolher os outros 19%.

Quando houver um prejuízo, coloque o mês correspondente para que, quando os lucros forem obtidos novamente, esses prejuízos possam ser deduzidos de acordo.

Operações de Swing e Position

As operações de Swing e Position são aquelas que acontecem em dias diferentes, sendo entendidas como de longo prazo.

Nesses casos, se o valor das vendas totais do estoque para este mês ultrapassarem R$ 20 mil e você teve lucro com isso, é sua responsabilidade pagar 15% de impostos depois de subtrair as taxas do seu corretor.

Dito isso, você deve calcular seus resultados levando em conta todas as transações que ocorreram ao longo do mês.

Seu corretor retém 0,005% de cada venda como um indicador para informar à Receita Federal sobre qualquer renda variável obtida durante cada sessão – não importa se teve lucro ou prejuízo.

Se houve um prejuízo, insira-a no formulário correspondente, de modo que ela possa ser usada para reduzir os ganhos tributáveis futuros quando eles ocorrerem.

3º passo: Baixe o programa IRPF e declare rendimentos isentos

O terceiro passo de como declarar ações no Imposto de Renda é baixar o programa do IRPF no seu computador.

Você pode fazer o download diretamente do site da Receita Federal. Depois da instalação, basta fazer o login e começar a preencher a declaração.

Para começar, o primeiro passo depois de iniciar a declaração com seus dados pessoais.

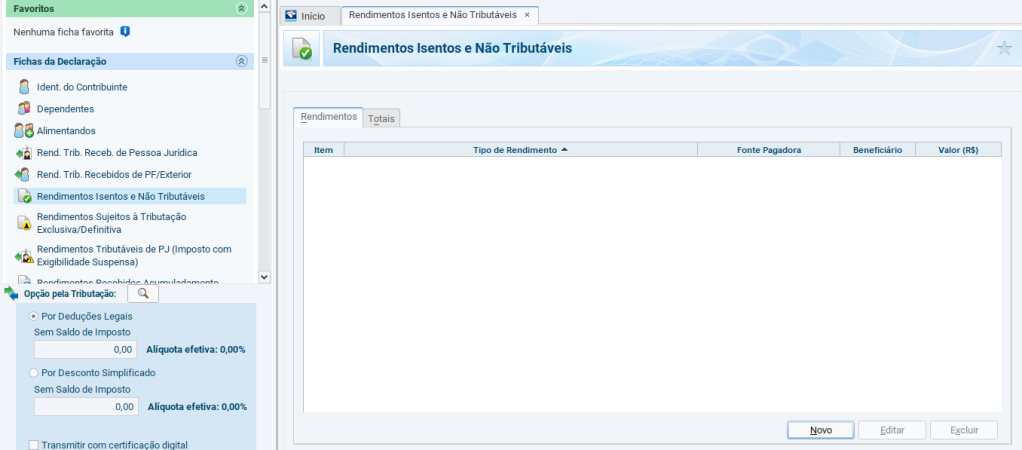

Com o login feito, você deve começar declarando ações no Imposto de Renda que são isentas. Essa opção fica dentro das fichas de declaração, como mostramos na imagem acima.

Devem estar informados nessa parte os dividendos recebidos durante todo o ano e as vendas de ações menores que R$ 20 mil mensais — e que resultaram em lucro.

Os lucros mensais devem ser informados de modo separado. Para informar os dividendos, é preciso ter o informe de rendimentos da empresa que o pagou.

4º passo: Informe todos os rendimentos sujeitos à tributação

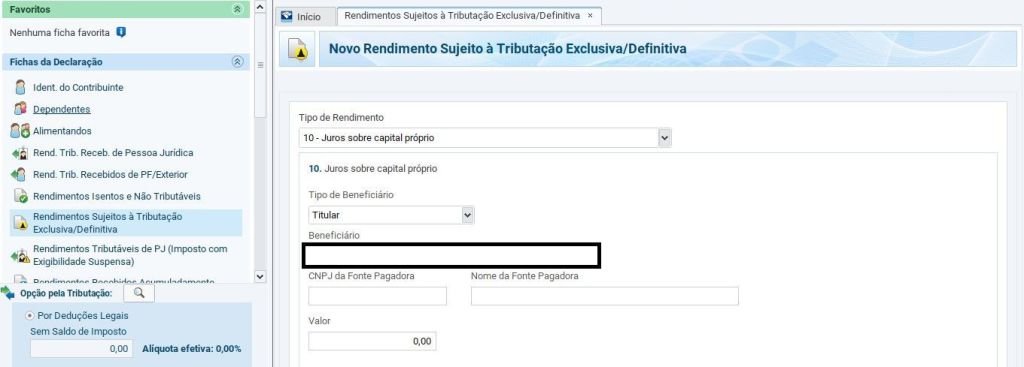

Após mostrar o que não está sujeito à tributação, é hora de informar tudo aquilo que vai ser tributado.

Ao preencher essa parte, certifique-se de declarar quaisquer juros sobre o capital próprio (JCP) recebidos.

Selecione o código 10 ao preencher os dados e forneça todos os detalhes necessários, como nome do beneficiário ou dependente, nome da fonte pagadora e CNPJ, assim como o valor informado.

Faça isso para todas as ações que você recebeu JCP.

Se a empresa anunciou um JCP no ano anterior, mas não efetuou nenhum pagamento, você deve incluir estes dados no formulário “Bens e Direitos” com o código 99.

É essencial que você detalhe qual pagamento permanece pendente, incluindo a quem é devido (nome/CNPJ), bem como o seu valor total.

5º passo: preencha a ficha de Renda Variável

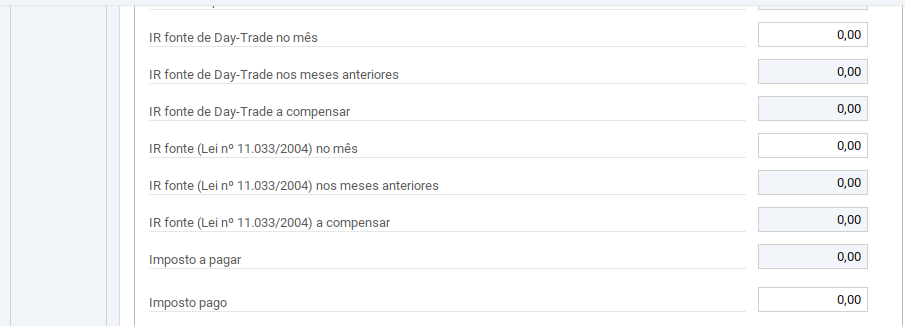

Reúna os relatórios auxiliares de valores retidos em bolsas de valores e operações de day trade, assim como Darfs detalhando os ganhos líquidos emitidos ao longo do ano.

Para contabilizar as perdas incorridas em atividades ordinárias que não são contabilizadas em 2022, garanta que este valor seja declarado no Demonstrativo de Renda Variável quando a perda ocorreu e também anotado durante os períodos subsequentes até a recuperação.

Para o item “Operações Comuns/Day Trade” em seu relatório, é importante documentar e especificar claramente o lucro ou perda obtida em cada mês. Separe em diferentes categorias de acordo com seus respectivos tipos de operações para não misturar.

Não esqueça de adicionar um sinal negativo (-) na frente de qualquer perda que você tenha registrado; isto irá mover a informação para a linha Prejuízo a Compensar” no seu quadro “Resultado”. Se não houver transações para um mês em particular, coloque um 0.

Agora é a hora de recuperar seu Imposto de Renda “dedo-duro”. Vá até a aba rotulada “IR fonte Day Trade” ou “IR fonte a compensar,” e entre no valor retido a cada mês.

Esses dados podem ser encontrados a partir de Relatórios Auxiliares, disponibilizados pela sua corretora dentro da área do cliente.

Finalmente, insira o valor pago na Darf no campo “Imposto pago”. Também confira que seu valor para “Imposto a pagar” esteja correto.

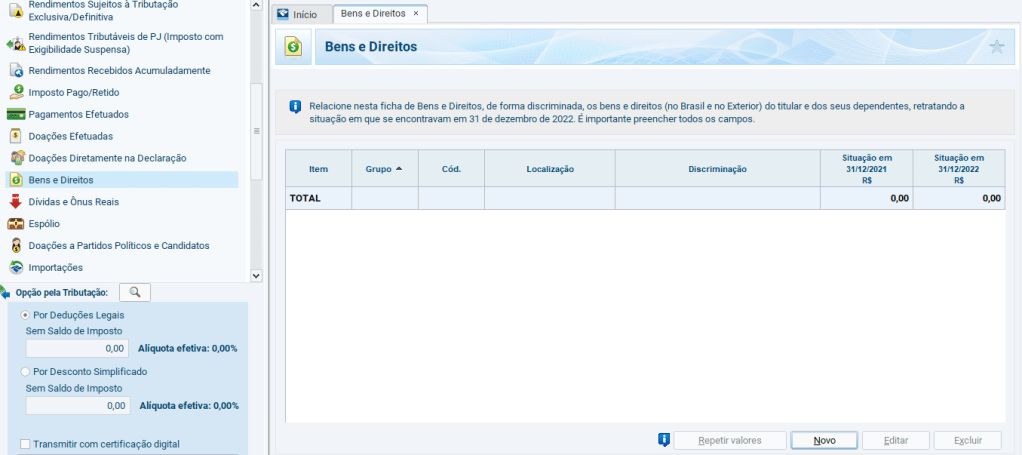

6º passo: Preencha a ficha Bens e Direitos

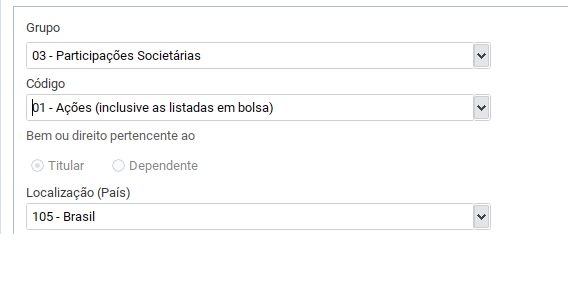

Quando se está declarando ações no Imposto de Renda, o último passo é completar a ficha “Bens e Direitos”. Para isso, você deve acessar o grupo 03, que corresponde a Participações Societárias e o código 01, correspondente a Ações.

Não esqueça de adicionar o nome da empresa e CNPJ, o código do ativo na B3, o número de ações negociadas, despesas pagas, assim como quaisquer outras negociações feitas durante o ano.

Em 31 de dezembro, o valor que você precisará entrar é determinado multiplicando-se o custo médio de seu estoque com os ativos que são mantidos nesta data. Para cada ação individual do seu portfólio, um campo diferente deve ser preenchido.

Como declarar prejuízo com ações?

As perdas podem ser compensadas por meio de cálculos de Imposto de Renda. Ao declarar um prejuízo, insira o valor negativo (-) no campo especificado. Esse valor é automaticamente copiado para a linha “Prejuízo a Compensar”, no quadro de “Resultados”.

A declaração de ações é obrigatória?

Em 2023, caso o investidor tenha vendido mais de R$ 40 mil em investimentos ou obtido algum ganho acima do limite de isenção de R$ 20 mil por mês, é obrigatório fazer a declaração de ações. Menos que isso, está isento.

Como pagar o imposto?

Além de saber como declarar ações no Imposto de Renda em 2023, é preciso pagar os valores referentes a ela.

Para pagar os impostos sobre os lucros adquiridos na bolsa de valores, você precisará preencher um Documento Federal de Imposto de Renda (Darf). O preenchimento do documento pode ser feito no próprio app do seu banco.

Deixou de pagar o Darf? É preciso emitir um novo com encargos

Se você esqueceu de recolher o imposto em algum mês ou pagou menos do que deveria, deverá emitir um novo Darf, adicionando os encargos. Para calcular a multa e os juros, você terá que utilizar um programa da Receita chamado Sicalcweb.

Continue acompanhando as últimas notícias do Imposto de Renda aqui na CNN