O que (e como) o BC pode fazer para derrubar o dólar?

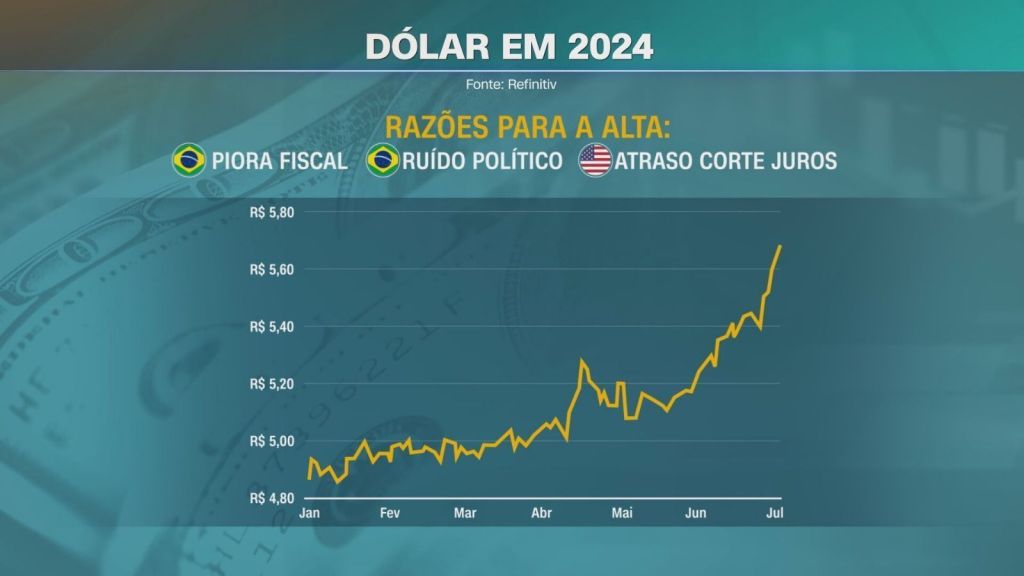

Moeda vem em trajetória de alta desde abril com pressões domésticas e internacionais; no ano, divisa valorizou 17%

O dólar tomou novo fôlego nesta terça-feira (2) e encerrou a sessão negociado a R$ 5,666 na venda, renovando a máxima desde o início do governo de Luiz Inácio Lula da Silva (PT) e se mantendo no maior patamar desde janeiro de 2022. Mais cedo, a divisa chegou a alcançar a marca de R$ 5,70.

Desde o início do ano, a divisa soma valorização de 16,8% — colocando a moeda brasileira entre as que mais perderam valor ante o dólar.

Para analistas do mercado, a recente disparada é explicada por fatores domésticos — temor fiscal e recorrentes críticas de Lula ao Banco Central (BC), e internacional — adiamento de cortes dos juros nos Estados Unidos.

A recente disparada trouxe ao debate a possibilidade de o BC intervir no mercado de câmbio, como já fez em diversas outras oportunidades para conter a sangria e proteger o valor do real.

A decisão, porém, precisa ser tomada pelo comando da autarquia. O BC monitora o mercado de câmbio e age em situações específicas.

Segundo o BC, o atual regime do dólar é de câmbio flutuante. Isso quer dizer que as cotações podem oscilar livremente para cima ou para baixo. O sobe e desce das cotações, explica o BC, acontece “em resposta aos fluxos cambiais”.

A autoridade monetária diz, porém, que não há “níveis máximos ou mínimos estabelecidos para a taxa de câmbio”. Ou seja, o BC não tem uma meta, um valor objetivo para as cotações da moeda.

Cartas na mão do BC

O swap cambial é a forma mais frequente de intervenção no câmbio. Nessa operação, a autarquia promove a troca (swap, em inglês) de posição quando há riscos para os investidores. O swap funciona como uma injeção de dólares no mercado futuro.

No contrato, o BC se compromete a pagar ao detentor a variação do dólar, acrescida de uma taxa de juros (cupom cambial). Em troca, o BC recebe a variação da taxa de juros doméstica – a Selic – acumulada no mesmo período.

A operação, porém, não envolve dólares físicos. Toda a transação é feita em reais. A alta ou queda do dólar são pagos com o valor correspondente na moeda nacional.

“Portanto, quem vende esse contrato fica protegido caso a cotação do dólar aumente, mas tem de pagar a taxa Selic para o comprador, no caso o BC”, explica a autarquia. A operação é especialmente importante para empresas e instituições financeiras com dívidas em moeda estrangeira, e que precisam se proteger da alta do dólar. Também é usada por investidores que apostam na alta do dólar.

Esta é uma das formas mais comuns de intervenção e foi utilizada pela última vez no início de abril, quando o dólar iniciou a recente escalada.

As outras duas operações envolvem dólares das reservas internacionais, que atualmente estão em US$ 355,5 bilhões.

O BC pode emprestar os dólares das reservas com compromisso de devolução da moeda pelos bancos à frente.

Nessa operação, o BC consegue aumentar a oferta da moeda estrangeira no mercado à vista sem comprometer o patamar das reservas de forma permanente – já que o dinheiro será devolvido mediante pagamento de juros.

Por fim, a terceira operação é a possibilidade de venda dos dólares das reservas. Essa é a operação mais simples – em que a moeda é simplesmente vendida em um leilão aos bancos – e consegue aumentar a oferta da moeda no mercado à vista.

Para o BC, porém, a operação reduz o patamar das reservas de forma permanente.

Carta na mão do governo

O governo federal também tem meios para buscar trazer o dólar para baixo, através da diminuição do Imposto sobre Operações Financeiras (IOF) sobre o câmbio.

A medida, porém, foi descartada pelo ministro da Fazenda, Fernando Haddad.

“Não sei de onde saiu esse rumor. Aqui na Fazenda nós estamos trabalhando em uma agenda eminentemente fiscal com o presidente”, afirmou nesta terça-feira.

Por que o dólar disparou?

A recente disparada do dólar teve início em abril, quando a moeda chegou ao patamar de R$ 5,30, com pressões internas e estrangeiras.

Olhando para dentro, o movimento começou a ganhar força em abril, quando o governo federal alterou as metas fiscais e reacendeu o temor dos investidores de não alcançar o equilíbrio das contas públicas.

Na mesma época, o Federal Reserve (Fed, o BC dos EUA), jogou um balde de água fria nos mercados ao sinalizar a que o tão esperado corte dos juros teria que esperar — fato que acabou se concretizando.

Se no fim do ano passado os investidores esperavam cortes seguidos nas taxas norte-americanas, agora as previsões estão muito mais conservadoras, com — talvez — duas reduções, segundo a ferramenta CME FedWatch.

A alta deflagrada em abril apresentou recuo nos meses seguintes, e o dólar se manteve relativamente estável até junho, quando o presidente Lula retomou os ataques ao presidente do BC, Roberto Campos Neto, e às decisões da autarquia na condução dos juros.